Liquiditätsplanung: So bekommst du deine Kosten in den Griff

Über Geld redet man bekanntlich nicht. Wir tun es trotzdem, denn: Als Gründer musst du deine Finanzen im Griff haben. Eine gute Liquiditätsplanung hilft dir dabei, deine Kosten in den Griff zu bekommen - und sorgt für ein volles Konto!

„Lieber mal nicht allzu genau hinschauen,“ flüstert eine leise Stimme in unserem Kopf, wenn wir uns mal wieder einen neuen Laptop oder teure Konzertkarten gegönnt haben – und uns die Laune nicht von unserem mickrigen Kontostand verderben lassen wollen.

Das Motto „Mit den Augen zu und durch“ klappt aber leider nicht immer. Denn gerade als Unternehmer hast du viele feste Verbindlichkeiten, denen du nachkommen musst. Da ist Finanzplanung angesagt.

Bereits in einem anderen Artikel haben wir dir gezeigt, wie du eine Bilanzanalyse für dein Unternehmen durchführst. Heute erklären wir dir, wie du deine Finanzen mit einer optimalen Liquiditätsplanung in den Griff bekommst.

1.) Berechne deine (prognostizierten) Einnahmen

Was bedeutet Liquiditätsplanung eigentlich? Liquidität ist der Fachbegriff für Zahlungsfähigkeit - also das, was wir umgangssprachlich „flüssig sein“ nennen. Liquide bist du kurzum dann, wenn du genug Einnahmen auf deinem Konto hast, um laufende Ausgaben zu begleichen.

Erster Schritt in deiner Liquiditätsplanung ist also die Berechnung deiner Einnahmen. Da du deine Finanzen ja im „voraus“ planen solltest, erstellst du hier eine Prognose - also eine Schätzung - für eine künftige Periode, z.B. für den kommenden Monat.

Die zentrale Frage, die du dir dabei stellen solltest, lautet:

Wie viele meiner Rechnungen werden im kommenden Monat bezahlt?

Es geht also nicht darum zu berechnen, wie viele Aufträge du im kommenden Monat hast und welche Rechnung oder wie viele Rechnungen du schreibst. Denn wer sagt, dass alle diese Kunden auch umgehend bezahlen?

Stattdessen schätzt du, welche Rechnungen realistisch betrachtet im kommenden Monat bezahlt werden. Und das geht so:

1. Zahlungsfristen deiner Kunden

Bezahlen deine Kunden häufig auf Rechnung? Oder vor allem per Vorauskasse? Diese Unterscheidung ist wichtig, denn das Zahlungsziel bei Rechnungen beträgt häufig 30 Tage. Hast du also eine Rechnung am 21. Februar geschrieben, solltest du mit der Zahlung erst im März rechnen - und auch entsprechend kalkulieren.

Darum: Sieh dir genau die Zahlungsgewohnheiten deiner Kunde an, bevor du deinen Liquiditätsplan erstellst.

Hinweis: In diesem Artikel geben wir dir 7 Tipps, damit deine Rechnungen schneller bezahlt werden.

2. Zahlungseingänge aus vergangenen Aufträgen

Weißt du, innerhalb welcher Zahlungsfrist deine Kunden ihre Rechnungen bezahlen, kannst du auch berechnen, mit welchen Zahlungseingängen aus vergangenen Aufträgen du im kommenden Monat rechnen kannst.

Summiere jetzt einfach die Höhe aller erwarteten Zahlungseingänge

3. Zahlungseingänge aus kommenden Aufträgen

Dasselbe gilt natürlich auch für die Aufträge des kommenden Monats: Berechne, mit welchen Zahlungseingängen du umgehend rechnen kannst - und summiere die Beträge.

Du weißt noch gar nicht, wie viele Aufträge du im kommenden Monat haben wirst? Auch hier empfiehlt sich ein Rückblick auf die letzten Monate. Mit wie vielen Aufträgen kannst du im Schnitt pro Monat rechnen?

2.) Kalkuliere deine (prognostizierten) Ausgaben

Nun weißt du, wie hoch deine geschätzten Einnahmen im kommenden Monat ausfallen werden. Von diesen Einnahmen musst du deine Ausgaben begleichen – daher solltest du auch diese realistisch schätzen. Dazu stellst du dir folgende Frage:

Welche Ausgaben muss ich im kommenden Monat begleichen?

Zu deinen Ausgaben zählen fixe Kosten sowie variable Kosten, die du voneinander unterscheiden solltest.

1.) Fixe Kosten

Unter fixen Kosten versteht man alle auftragsunabhängigen Kosten. Es handelt sich also um Kosten, die monatlich anfallen, egal wie gut deine Auftragslage ist. Dazu zählen beispielsweise Gehälter, Kredittilgungen, Versicherungen, Miete etc.

Berechne nun, wie hoch deine Ausgaben für den kommenden Monat ausfallen werden.

Achtung: Manche Ausgaben werden nicht monatlich fällig, sondern quartalsweise. Vergiss also nicht, die quartalsweisen Kosten mit einzukalkulieren, wenn sie gerade im kommenden Monat fällig werden!

2.) Variable Kosten

Neben den fixen Kosten fallen für dich auch variable Kosten an. Worum handelt es sich dabei? Genau: Um auftragsabhängige Kosten. Sie steigen und sinken je nach Auftragslage, z.B. Umsatzsteuer, Strom, Materialkosten etc.

Hier solltest du wieder anhand deiner Erfahrungswerte aus den vergangenen Monaten abschätzen, wie hoch deine Auftragslage für den kommenden Monat ausfällt – und welche variablen Kosten in welcher Höhe auf dich zukommen.

3.) Tipp: Skonto nutzen

Eine effektive Möglichkeit, deine Ausgaben zu reduzieren ist, Skonto zu nutzen. Viele Lieferanten bieten dir nämlich einen Preisnachlass an, wenn du schnell bezahlst. Dieser Preisnachlass liegt meistens bei ca. 3% der Rechnungssumme.

Möchtest du sparen, gewöhne dir also an, Skonto zu nutzen.

3.) Berechne deine Liquidität

Großartig – jetzt haben wir alle relevanten Zahlen für deine Liquiditätsplanung! Wir groß deine liquiden Mittel sind, berechnest du im ersten Schritt nun so:

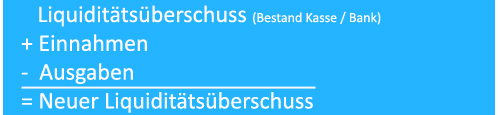

Du ziehst also die Ausgaben des kommenden Monats von den entsprechenden Einnahmen ab. Was übrig bleibt, ist der Liquiditätsüberschuss – du hast mehr eingenommen, als du ausgegeben hast.

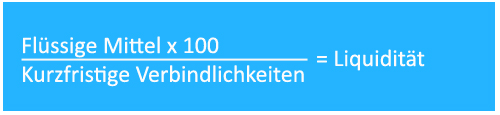

Je größer dieser Liquiditätsüberschuss ist – je mehr finanziellen Puffer du also auf deinem Konto hast – umso besser ist es also. Diese Quote berechnest du mit einer einfachen Prozentrechnung:

Du ziehst also deine laufenden Ausgaben (kurzfristige Verbindlichkeiten) von deinem Bankguthaben und Kassenbestand (flüssige Mittel) ab.

Dein Ziel ist es, eine Liquidität zwischen 10% und 30% zu erreichen – dann bist du auf der sicheren Seite und hast genug finanziellen „Puffer“.

4.) Erstelle einen Liquiditätsplan

Diesen finanziellen Puffer (Liquiditätsüberschuss) nimmst du normalerweise ins nächste Monat mit – in Form eines positiven Kontostandes. Für eine langfristige Liquiditätsplanung berechnest du also auch die Überschüsse der vergangenen Monate mit ein:

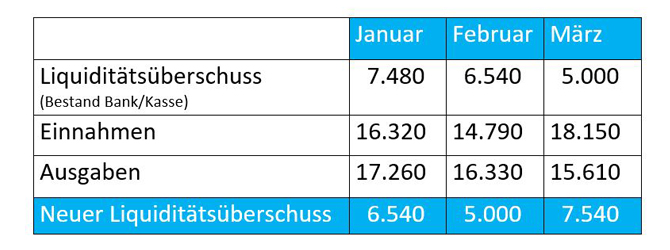

Dein Liquiditätsplan für das erste Quartal deines Geschäftsjahres könnte also folgendermaßen aussehen:

5.) Erhöhe deine Liquidität

Trotz aller Planung kann es vorkommen, dass du kurzfristig in Zahlungsengpässe kommst, z.B. eine Maschine geht plötzlich kaputt und muss ersetzt werden oder ein wichtiger Kunde von dir, von dem eine Zahlung aussteht, geht insolvent.

Dann kannst du mithilfe dieser Tipps das Schlimmste vermeiden und bleibst liquide:

Zahlungsfristen ausnutzen

Weiter oben haben wir angedeutet, dass du deine Rechnungen möglichst frühzeitig bezahlen solltest, um Skonto zu nutzen. Bei einem Zahlungsengpass kann es jedoch sinnvoll sein, auf Skonto zu verzichten und deine Zahlungsfrist voll auszunutzen.

Dadurch kannst du Zahlungen beispielsweise ins nächste Monat „verschieben“, wenn du wieder flüssiger bist.

Lieferantenkredite aushandeln

Möglicherweise lässt sich dein Lieferant auch dazu überreden, dir einen Lieferantenkredit zu gewähren. In diesem Fall kannst du die Zahlungsfrist noch ein wenig nach hinten verschieben – dein Lieferant gewährt dir also eine verlängerte Zahlungsfrist.

In Teilzahlungen bezahlen

Eine andere Möglichkeit, um deine Liquidität zu erhöhen ist die Vereinbarung von Teilzahlungen. Handle mit deinem Lieferanten beispielsweise eine Zahlung in Monatsraten aus – so kannst du die Zahlungslast besser verteilen.

Investitionen „verschieben“

Das versteht sich wahrscheinlich von selbst: Bist du in einem Zahlungsengpass, solltest du Investitionen nach Möglichkeit verschieben. Den neuen Laptop kannst du dir auch nächsten Monat noch kaufen, so lange es der alte „noch tut“.

Leasing in Betracht ziehen

Nicht immer ist es notwendig, eine neue Maschine zu kaufen. Eine alternative Option ist: Leasing. Dabei erhältst du gegen einen bestimmten Betrag für die Dauer der Nutzung die Nutzungsrechte an der Maschine – und kannst sie danach auch wieder zurückgeben. Es handelt sich also um eine Art „Mietvertrag“.

Factoring nutzen

Und zu guter Letzt: Factoring! Auch Factoring ist eine Möglichkeit, deine Liquidität zu erhöhen. Beim Factoring verkaufst du deine Forderungen an ein spezielles Factoringunternehmen.

Dieses Factoringunternehmen streckt dir die Rechnungssumme aus der Forderung vor – du erhältst das Geld also sofort, unabhängig davon wann dein Kunde bezahlt.

Im Rechnungsprogramm Debitoor steht dir eine umfassende Finanzübersicht für deine Liquiditätsplanung zur Verfügung.