Steuern für Selbstständige: Welche Steuern muss ich bezahlen?

Steuern zahlen muss jeder – auch du als Gründer und Selbstständiger. Wir zeigen dir, was es mit Einkommensteuer, Gewerbesteuer, Umsatzsteuer & Co. auf sich hat.

Kennst du dich aus im deutschen Steuerdschungel? Weißt du, welche Steuern du als Gründer bezahlen musst? Wir zeigen dir, welche Steuern auf dich zukommen – und wie du sie berechnen kannst.

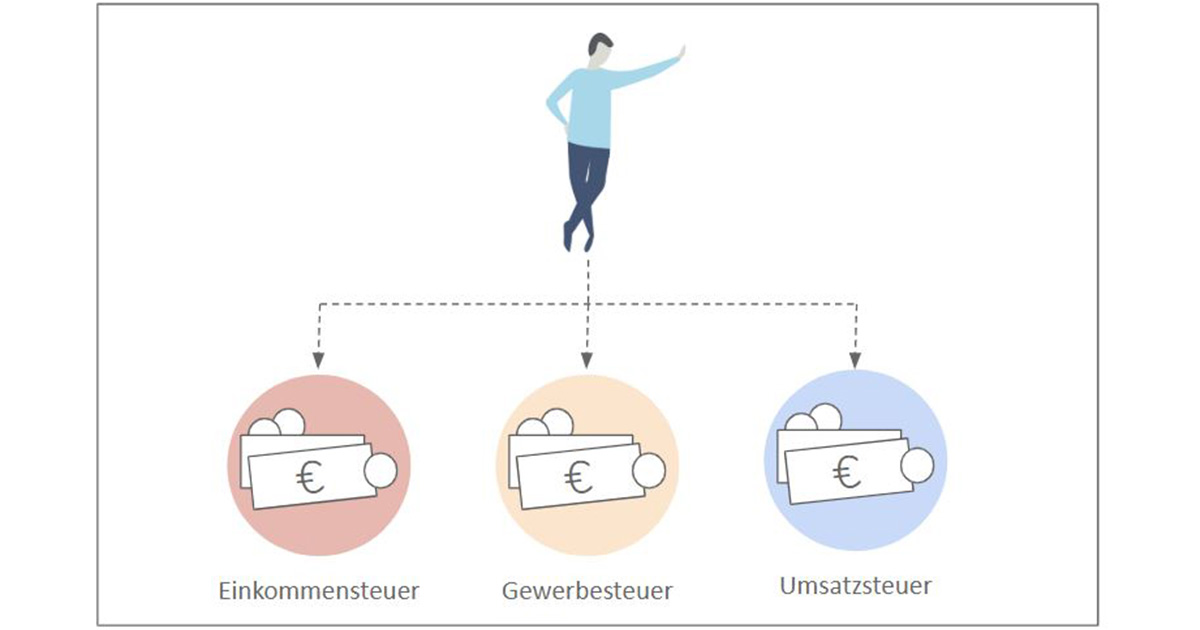

Steuern zahlen als Einzelunternehmer und Personengesellschaft

Bist du Einzelunternehmer oder eine Personengesellschaft, sind für dich drei Steuerarten relevant: Einkommensteuer, Gewerbesteuer und Umsatzsteuer.

Einkommensteuer für Personengesellschaften und Einzelunternehmen

Bei der Einkommensteuer wird – wie der Name sagt – dein Einkommen besteuert. Also dein Gewinn minus Sonderausgaben (z.B. private Krankenversicherung, Unterhaltsleistungen, Spenden etc.) bzw. außergewöhnliche Belastungen.

Verdienst du weniger als 8.600 € im Jahr (Grundfreibetrag), zahlst du keine Einkommensteuer. Verdienst du mehr, variiert der Steuersatz je nach Höhe deines Einkommens zwischen 6 % und 42 % zuzüglich Kirchensteuer bzw. Solidaritätszuschlag.

Und so wird die Einkommensteuer berechnet:

Zu versteuerndes Einkommen x Einkommensteuersatz = Einkommensteuer

Die manuelle Berechnung der Einkommensteuer ist relativ kompliziert, deshalb gibt es einen offiziellen Einkommensteuer-Rechner auf der Seite des Bundesministeriums für Finanzen.

Gewerbesteuer für Personengesellschaften und Einzelunternehmen

Führst du als Einzelunternehmer oder Personengesellschaft ein Gewerbe aus, wird ab einem Gewerbeertrag von 24.500 € Gewerbesteuer fällig. Der Gewerbeertrag entspricht in der Regel deinem Gewinn. Dieser wird zuerst mit der Steuermesszahl von 3,5 % und danach mit dem Hebesatz multipliziert.

Die Formel zur Berechnung der Gewerbesteuer lautet:

Gewerbeertrag x 3,5 % x Hebesatz = Gewerbesteuer

Während die Steuermesszahl immer pauschal mit 3,5 % berechnet wird, variiert der Hebesatz je nach Standort deines Unternehmens. Den Hebesatz legt deine Gemeinde individuell fest.

Übrigens: Die Gewerbesteuer wird auf deine Einkommensteuer angerechnet. Die Belastung bleibt also ungefähr gleich.

Umsatzsteuer für Personengesellschaften und Einzelunternehmen

Die dritte wichtige Steuer, die du als Einzelunternehmer oder Personengesellschaft bezahlen musst, ist die Umsatzsteuer. Aber auch hier gibt es einen gewissen Freibetrag. Bleibt dein Umsatz nämlich unter 22.000 € im Jahr, giltst du als Kleinunternehmer und musst keine Umsatzsteuer bezahlen.

Für alle anderen gilt die Berechnung:

Umsatz x Umsatzsteuersatz (7 % / 19 %) = Umsatzsteuer

Achtung: Auf deinen Rechnungen musst du als Kleinunternehmer darauf hinweisen, dass du von der Umsatzsteuer berfreit bist. Umsatzsteuerpflichtige müssen die Umsatzsteuer auf ihren Rechnungen dagegen ausweisen.

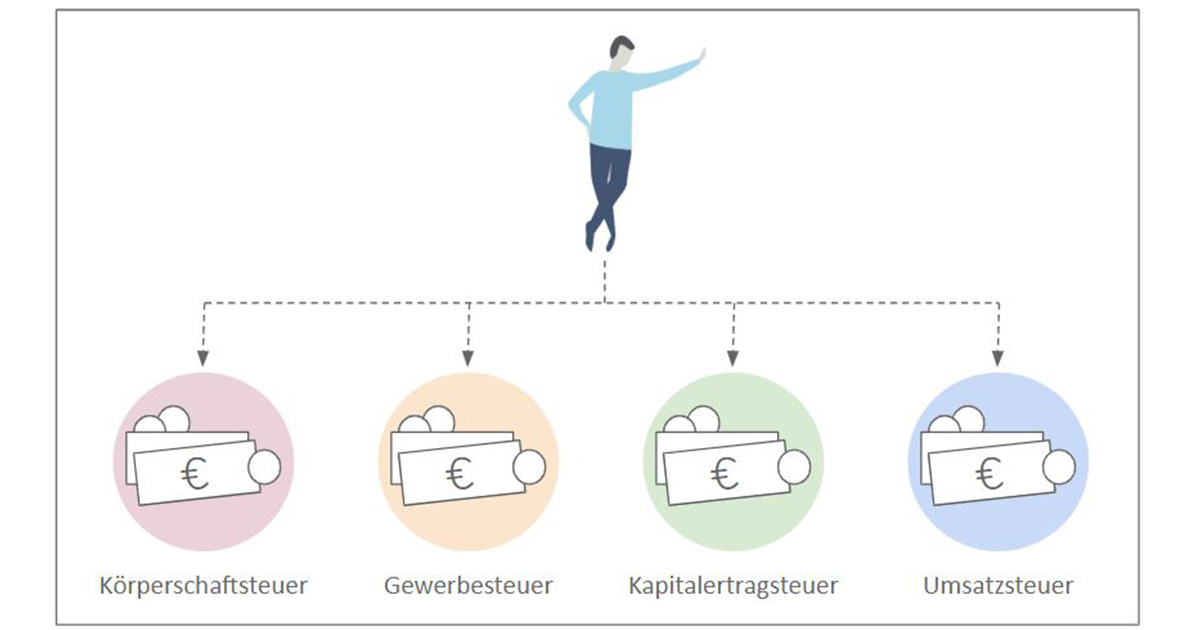

Steuern zahlen als Kapitalgesellschaft

Bist du Gesellschafter einer Kapitalgesellschaft, funktioniert die steuerliche Berechnung etwas anders. Die Einkommensteuer wird hier Körperschaftsteuer genannt. Zusätzlich werden Gewerbesteuer, Umsatzsteuer und Kapitalertragsteuer fällig.

Körperschaftsteuer für Kapitalgesellschaften

Kapitalgesellschaften müssen statt Einkommensteuer Körperschaftsteuer entrichten. Anders als bei der Einkommensteuer wird die Körperschaftsteuer pauschal mit 15 % des zu versteuernden Einkommens zuzüglich Solidaritätszuschlag berechnet, also insgesamt 15,825 %. Einen Freibetrag gibt es nicht.

Berechnung der Körperschaftsteuer:

Zu versteuerndes Einkommen x 15,825 % = Körperschaftsteuer inkl. Soli

Gewerbesteuer für Kapitalgesellschaften

Die Berechnung der Gewerbesteuer für Kapitalgesellschaften erfolgt analog zur Gewerbesteuer für Einzelunternehmen. Auch hier kannst du als Kapitalgesellschaft aber leider keinen Freibetrag geltend machen.

Berechnung der Gewerbesteuer:

Gewerbeertrag x 3,5 % x Hebesatz = Gewerbesteuer

Kapitalertragsteuer für Kapitalgesellschaften

Die Kapitalertragsteuer ist eine Steuer, die ausschließlich Kapitalgesellschaften entrichten müssen. Sie wird bei Dividenden bzw. Ausschüttungen an die Gesellschafter fällig.

Die Kapitalertragsteuer beträgt 25% der Kapitalerträge plus Solidaritätszuschlag und Kirchensteuer. Der Steuersatz beträgt also: 26,375 % (ohne Kirchensteuer), 27,8186 % (8 % Kirchensteuer) oder 27,9951 % (9 % Kirchensteuer).

Berechnung der Kapitalertragsteuer:

Kapitalerträge x Steuersatz = Kapitalertragsteuer

Umsatzsteuer für Kapitalgesellschaften

Diese Steuer kennst du bereits von den Einzelunternehmen und Personengesellschaften. Hier können auch Kapitalgesellschaften frohlocken, denn der Freibetrag von 22.000 € Umsatz (Kleinunternehmerregelung) gilt auch für sie.

Die Berechnung erfolgt analog:

Umsatz x Umsatzsteuersatz (7 % / 19 %) = Umsatzsteuer

Tipp: Versichere dich beim Rechnung schreiben, dass du auch den richtigen Steuersatz für deine Leistungen bzw. Produkte anwendest.

Lege dir ein finanzielles Polster für deine Steuerzahlungen zu

Hast du deine Steuerlast Pi mal Daumen berechnet? Wie du siehst, können hier schnell Beträge im dreistelligen Bereich auf dich zukommen. Damit am Jahresende aber nicht die gesamte Steuerlast auf einen Schlag über dich hereinbricht, hat das Finanzamt regelmäßige Vorauszahlungen festgelegt. Die Umsatzsteuervoranmeldung und die Einkommensteuervorauszahlung kennst du vermutlich schon.

Trotzdem solltest du dir ein finanzielles Polster für deine Steuerzahlungen zulegen. Zum Beispiel für den Fall, dass Nachzahlungen auf dich zukommen.

Übrigens: Wenn du auf deinen Rechnungen Umsatzsteuer ausweisen musst, kannst du das im Rechnungsprogramm Debitoor problemlos tun – auch unterwegs per mobile App.